目次

アメックスビジネスゴールドで大型の入会キャンペーンを実施中

現在アメックスでは、個人用カードとは別にビジネスカード(しかも大型)の入会キャンペーンが実施されています。しかしビジネスカードといってもイマイチよく分からずスルーし、折角の入会・ポイント獲得の機会を逸している方も多く見受けられるのが現状です。

そこでこの機会にビジネスカードというものを理解し、上手に活用する、キャンペーンを取込む、結果多くのポイントを貯め個人的に活用あるいは社員への報酬だったりと消費・経費から還元させてみては如何でしょう。

ということで、折角なので単に入会キャンペーンだけでなく、ビジネスカードも含め、以下にまとめてみました。

もし先に最大17万ポイント獲得可能なキャンペーン内容を確認したい場合は↓下ボタンからご覧ください。

そもそもビジネスカードとは?

ビジネスカードという呼称以外に、法人カード、コーポレートカードなど発行元でその呼び名は異なりますが、基本的には法人向けに発行されたクレジットカードを指します。という説明はもはや昔のことで、様々なビジネススタイルが確立されている現在、別段法人でなくとも大小の規模に囚われず誰でも事業は行えるワケであり、外側から見た場合立ち位置が微妙なカード(呼び名・ネーミングが微妙)だと個人的には思っています。

ただし、それはあくまで外側から見た場合、逆に内側から見た(使用する立場として見た)場合だと話は異なってきて、特に確定申告などを行う際には非常に便利だったりします。↑画像のキャッチコピー「プライベートとビジネスはしっかり分ける。カードは2枚持ちがおすすめです。」は、まさにその通りで、この仕分け作業を税理士に任せる私のような人間(いわゆる面倒臭がり)だと、年間の税理士顧問料が数十万増額される結果となりますw

特にこの時期(2月-3月)の担当税理士は、私の複雑に絡み合った各領収書と各クレジットカード明細、そして引落し用通帳との照合を泣きながら行っているようです。後輩なので同情しませんw

また現在、クレジットカード申込時の確認における必要事項:カード利用目的(生計費決済か事業費決済、若しくは両方を選択する)でもあるように、一般的に個人用で申込む場合は全て生活費決済を選択し、その目的用に発行されています。よって厳密にいえば経費用(事業用)として個人カードを使用するのはNGだったりするのです。そのため(経費用のため)のカードとしてビジネスカードは存在します。ただしこの辺りの(あくまで規約上であり法的ではない)曖昧さがビジネスカードの立ち位置をよく分からなくしているのも事実。

ということで話は長くなりましたが、ココ(当サイト)でいうビジネスカードは「2枚目のカード=経費・仕訳用のカード」という前提・定義で話を進めます。

アメックスコーポレートカードとは何が異なる?

※画像↑のコーポレートカードは取得時のデザインとなり現行デザインとは異なります。

※画像↑のコーポレートカードは取得時のデザインとなり現行デザインとは異なります。

日本のアメックスが発行する事業者向けのクレジットカードには2種類あり、画像↑カードは私が使用しているコーポレートカード(グリーン)、そして今回ご紹介しているのはビジネスカードです。その違いはカード券面の表記がCORPORATEかBUSINESSというだけで、カードスペックに差はありません。かといって誰でもコーポレートカードに申込みできるワケでもありません。細かく説明すると長くなるため、詳細は関連記事を閲覧ください。

簡単にいうとコーポレートカードは規模の大きな法人用、ビジネスカードはそれ以外の法人若しくは個人事業用といったところでしょうか。

コーポレートとビジネスカードはあくまでアメックス内での棲み分けであって別段差別化されているものでなく、単にビジネスカードは個人カードに近い扱い(性質)なのだと私は感じています。

会社員だけどビジネスカードは作れる?

結論からいうと作成可能です。法人格を持たない個人事業主やフリーランスはもとより、冒頭でも述べた通り現在のビジネススタイルは多岐に渡ります。会社員と個人事業を掛け持ちしたり、2足処か3足・4足の草鞋(わらじ)を履いて多方向から収入を得る人も多い時代。そういった際には1枚ビジネスカードを持つことで経費用に決済を(口座も含めて)分けましょう。

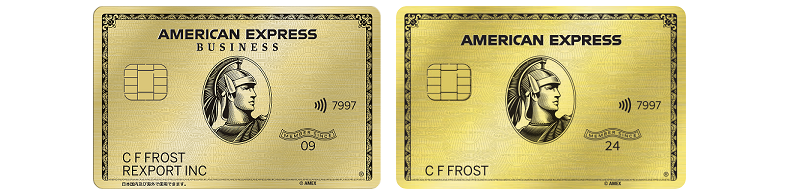

ゴールドプリファードとの違いは?

まず見ての通り券面デザインが異なりますw 現在はいずれのカードもICチップを搭載し、かつタッチ決済が可能なため、決済シーンでの使い勝手は同じ。後は付帯サービスになってきます。

※2024年2月20日よりゴールドカードの新規入会は終了し、新たにゴールドプリファードの発行が開始されています。

①ビジネス・フリー・ステイ・ギフト:利用金額に応じて年に一度、国内対象ホテルの1泊2名分の無料宿泊が最大2泊分プレゼント

②ビジネス・ダイニング・コレクションbyグルメクーポン:2名以上で所定のコース料理を予約・利用で1名分のコース料金が無料

③ポケットコンシェルジュダイニング10%キャッシュバック:年間最大1万円

④Yahoo!広告新規契約で広告料金プレゼント:5,000円分

⑤デル・テクノロジーズ利用キャッシュバック:最大14,000円分。

⑥クラウドソーシング「Lancers」:優先的表示オプション初回無料(通常9,900円分)。

★ビジネスカードに付帯していないもの★

①プライオリティ・パス:国内外1,300ヶ所以上の空港VIPラウンジの利用資格(※2025年4月7日時点)

②旅行予約特典:一休.comの予約で、毎月先着100名様に3,000円オフになるクーポンのプレゼントなど

主なところは上記の通りで、ビジネスに特化したサービスを付帯させている代わりに、プライオリティパスや一休.com、エクスペディアなどの旅行に関する一部特典がありません。が、この程度の特典は個人用カードで軽く補える範疇ですね。

またプライオリティパスはなくとも国内空港のカードラウンジを利用することが可能。

なお、年会費はゴールドプリファードは39,600円(税込)で、対するアメックスビジネスゴールドが49,500円(税込)の設定。ですが、アメックスビジネスゴールドの年会費は経費としての処理が可能なため、決算や確定申告時には忘れず経費として処理しましょう。

ビジネスカードを持つメリットとデメリット

私が思い付くのは以下の5点です。経営者目線で見てください。

①確実にプライベートと経費の支払いを区別することが出来る。

②現金出納(仮払いなど)が限りなく不要になる。(小口現金管理は手間が掛かる)

③ETCカードが複数枚発行可能。(複数台の車を有する場合)

④キャッシュフロー計画がラクになる。

★ビジネスカードを持つデメリット★

⑤年会費が必要w(社員にも発行した場合はその分も発生)

*1:2025年3月4日より付帯特典なしの無料追加カードが発行されるようになりました。

*2:ただし判定期間内にカード利用がない場合、管理手数料として税込3,300円が発生します。

メリットについては他に挙げられるものもあるでしょうが、正直デメリットに関してはこれといったものはないといえます。ただしビジネスカードを複数枚所有する際には、個人用カードを何枚も持つのと同じようにデメリットが発生するでしょう。

ビジネスカードはゴールド以上が良いと思う件

経費用のクレジットカードである以上、発生する年会費も当然ながら経費として計上ができるため、ビジネスカードは可能な限り上級カードを選択するのが基本だと考えます。税金を払う位ならその分を年会費に回す方が良いですからねw

アメックスビジネスゴールドの先にあるアメックスビジネスプラチナだと、年会費は一気に上昇しますが、プライオリティパスやプラチナセクレタリーサービス(個人用プラチナカードでいう処のコンシェルジェデスク)などが付帯します。

よって年会費が経費として認められるビジネスカードを上級カード、方や年会費を経費で落とせない個人用カードを一般的なカードにすることで個人負担を抑えることも可能となります。

①アメックスビジネスプラチナ(年会費経費)と、アメックスプラチナ【付帯サービス組合せの最高峰】

②アメックスビジネスゴールド(年会費経費)と、ゴールド・プリファード【バランスの取れた付帯サービス】

③アメックスビジネスグリーン(年会費経費)と、アメックスグリーンカード【年会費を抑えたい場合】

上記は単にカードの色別で合わせてみましたが、ビジネスカードをプラチナ、個人カードをグリーンカードにするなど、各々の状況によって組み合わせてみましょう。

2025年3月よりアメックスビジネスゴールドのサービスが拡充

2025年3月より、アメックスビジネスゴールドのサービス拡充と年会費再改定が実施されました。それは現在のベネフィットに加え個人用カードとのさらなる差別化を図るスタートとも思える以下の内容です。

・年会費改定

➡本会員49,500円(税込):追加カード13,200円(税込)もしくは年会費無料*

・追加カードを選択できる

➡付帯特典あり追加カード:13,200円(税込)と、付帯特典なし追加カード:年会費無料* が選択可能

・付帯特典あり追加カードは「メタル製カード」が1枚まで発行可能

・付帯特典なし追加カード*はプラスチック製カード(ETCは利用可能)

※判定期間内にカード利用がない場合、管理手数料として3,300円(税込)が必要となります。

・ビジネス・フリー・ステイ・ギフト

➡対象期間中に300万円以上500万円未満の利用で1泊2名20,000円相当分をプレゼント

・メンバーシップ・リワード・プラス

➡初年度年会費が無料

・ポケットコンシェルジュダイニング

➡10%キャッシュバック(年間最大10,000円まで)

こういった感じでビジネスゴールドのみ付帯するサービスで差別化も図られていることから、今後は一般のアメックスゴールドカードとの2枚持ちで各種サービスを使い倒すのが主流になるかもしれませんね。

アメックスで唯一キャッシングサービスを提供

2012年に終了したアメックスのキャッシングサービスですが、2017年よりビジネスカード会員限定でオリックスクレジットを経由しキャッシングサービスが復活しました。契約枠の最高は800万円で、その使途は自由となっています。

この枠を持つことで、特にビジネスにおける急な用立てに24時間いつでも対応可能になるのは、ビジネスチャンスを逃さないひとつの武器となるでしょう。

他社のビジネスカードと比較してもアメックスビジネスゴールドは機能面で優位

他社の発行するビジネス系カードと機能面で比較しても、アメックスビジネスゴールドは遜色ない所か優位性の方が目に付き、その中の代表的なサービス(保険)としては国内航空機遅延費用が挙げられます。

この保険は国内出張の際に生じた(アメックスビジネスゴールドで決済した)航空便において遅延・欠航が発生した場合、臨時に出費した宿泊料金や食事代を補償してくれる(最高2万円まで)というもの。

海外渡航の際の国際線に対する遅延補償はどのカードにも付帯していますが、我々日本人が最も多く移動するであろう国内線に対して遅延補償が付帯しているカードはアメックスビジネスゴールドを含め数えるほどしかありません。

一撃最大17万ポイント獲得可能なアメックスビジネスゴールド入会キャンペーン

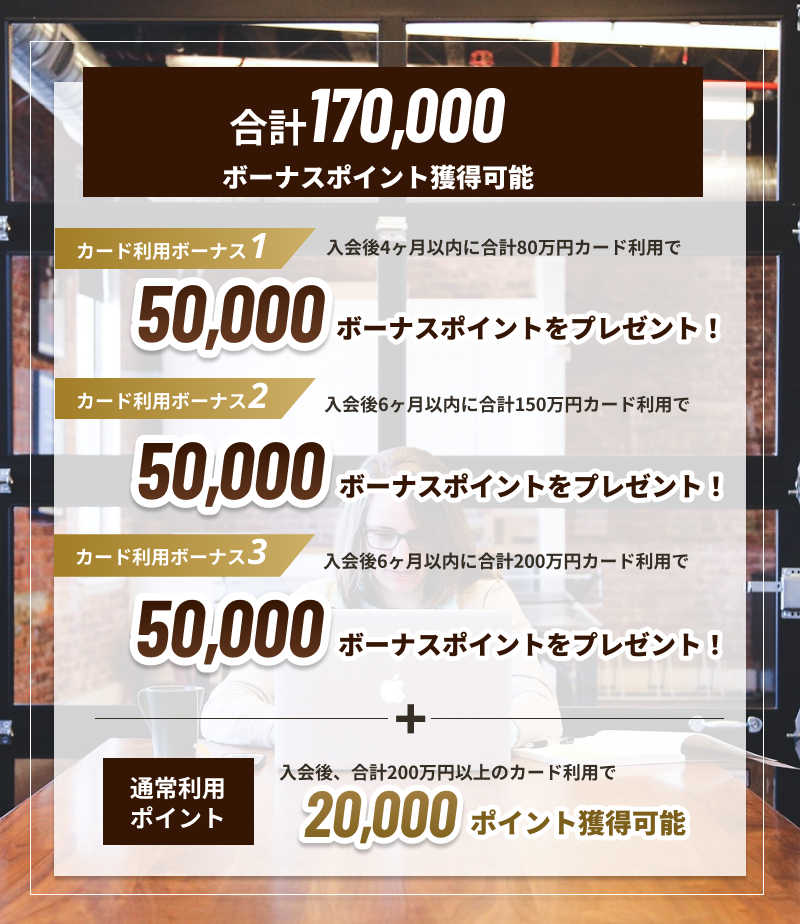

そして現在、当サイト(機上の空論)経由での入会でアメックスビジネスゴールドの新規入会キャンペーン「最大17万ポイント獲得可能なアメックスビジネスゴールド入会キャンペーン」を実施中です。

◆当サイト経由での入会が条件となり、

利用ボーナス①:入会後4ヶ月以内に合計80万円以上カード利用で50,000ボーナスポイント

利用ボーナス②:入会後6ヶ月以内に合計150万円以上カード利用で50,000ボーナスポイント

利用ボーナス③:入会後6ヶ月以内に合計200万円以上カード利用で50,000ボーナスポイント

通常利用ポイント:合計200万円のカード利用で20,000ポイント

⇒合計170,000ポイント獲得が可能!

アメックスはどのカードでも基本「100円=1ポイント=1マイル」ですから、1,700万円決済分のボーナスポイントが貰えるということになります。

事業での仕入れや購入、各種web広告へ出稿してゴリゴリ広告を回している人(や会社)、通信販売系で顧客へ対し物品などを発送している人(や会社)、あるいはその両方。さらには常に人材を求めている人(や会社)など、既に現状そういった動きをしている人(や会社)であれば、あっという間に(ほぼ一撃で)入会キャンペーンの全ハードルを超えて行きそうですね。

私は以前の初年度年会費無料キャンペーン(ただし最大獲得ポイントは5万w)にてアメックスビジネスゴールドを取得しましたが、申込から発行、さらにはカード到着までの流れに変わりはないでしょうから、関連記事を参考にしていただけると幸いです。

以前の初年度年会費無料まではアメックスのビジネスカードに触れる「入門編」ともいえる内容の入会キャンペーンでしたが、現在は「他社ビジネスカードを見据えたリプレース編」だと個人的には見ています。

よく見る光景で、携帯事業者がリプレース(他社からの乗換えキャンペーン)を仕掛ける際も派手に実施ますよね。よって、最大17万ポイントを設定したアメックス本気のキャンペーンだといえます。

ちなみにアメックスビジネスグリーンカードでも最大9万ポイントが獲得可能な入会キャンペーンを実施中ですので、決済予定金額との兼ね合いで選択すると良いかもしれません。

ということで、アメックスビジネスゴールド入会キャンペーンの詳細は、下↓ボタン(公式サイト)にてご確認ください。